現在、我が家は、自治体独自の多子世帯保育料軽減制度が受けられるかどうかの崖っぷちにいます。

軽減制度の対象になれば、保育料が月13,700円ですむのですが、対象外だと月額49,750円になってしまうという天国と地獄の狭間で心臓が痛い状態です。

⇒ブラック企業がグレイになった影響で、今年の保育料が一ヶ月に3万6千円分も上がるかもしれない話とその対策

ほかにも、児童手当のボーダーが気になっている方もいらっしゃるでしょう。さすがに、国の制度だとここまで極端なことにはならないのですが

これらのボーダーにいる世帯に是非知ってもらいたい制度が「個人型確定拠出年金 iDeCo(イデコ)」です。

児童手当に関しては所得制限の基準となる所得から個人型確定拠出年金の掛金全額が控除されます。

保育料の算定については、各自治体の基準があるため、個人型確定拠出年金の導入が100%有効とは断言できませんが、よほど奇特な自治体を除けば、ほぼ影響があるはずです。

前半は、個人型確定拠出年金についての説明なので、説明不要という方は、後半からご覧ください。

スポンサーリンク

個人型確定拠出年金の概要

個人型確定拠出年金とは、自分で、自分の老後の資金(年金)を準備するための制度です。

個人型確定拠出年金は、国民年金や厚生年金に上乗せする形で加入することになります。

国民年金や厚生年金は、高齢者に支給する年金を現役世代の支払う年金保険料が支える仕組みです。

対する個人型確定拠出年金は、「自分で拠出し」「自分で運用した」結果を「自分が受け取る」仕組みです。

個人型確定拠出年金の場合は、自分で様々なことを決める必要があります。

- 加入の是非

- 掛金の金額(上限・下限あり)

- 金融機関

- 運用方法

- 受取期間(年金受取・一括受取)

個人型確定拠出年金のメリット

- 積立時:掛金が全額所得控除の対象

- 運用時:運用益がすべて非課税

- 受取時:公的年金等控除、退職所得控除の対象

今児童手当や就学援助、保育料の算定に関わるのは、掛金全額が所得控除になるという点です。

こちらに関しては後で詳しく説明します。

運用益の非課税に関しては丸々メリットですが、受取時の控除に関しては、注意が必要です。

年金受取を選択する場合、65歳以上の場合、年間120万円(60歳以上の場合、年間70万円)まで非課税ですが、これは国民年金・厚生年金等と合算しての控除額です。

退職所得控除も、通常の退職金と合算しての控除なので、正社員で長く勤めている場合は、一時金で受け取りしてしまうと、全額に対して課税されることがありえます。

個人型確定拠出年金のデメリット

- 60歳まで受け取れない

(50歳以上で加入した場合は、受給開始が更に遅れる) - 各種手数料がかかる

- 元本割れの可能性

老後資金なので、60歳まで受け取れません。

60~70歳の間で受け取りが可能です。

各種手数料がかかる(口座管理料など)ため、掛金が少ないと、手数料の割合が高くなり運用が難しくなります。

国内債権だけで運用してしまうと、手数料負担で元本割れすることになってしまいます。

手数料は、金融機関によって異なるため(均一に負担が必要な手数料もあります)、できるだけ手数料が安い金融機関を選ぶことも大切です。

詳しくは・・・本を読む!

上記に記載しきれないメリット・デメリットもあるので、概要について理解した後は、本や、金融機関のパンフレット等で詳細を確認しておくことをおススメします。

ネット上で検索するのも良いのですが、ネット上の情報は玉石混交です。

検索に慣れてしまうと読書が億劫になりがちですが、おそらく一冊読んでしまったほうが理解は早いです。

近くに図書館があるなら、借りてしまうという手があります。

ただし、必ず2017年の改正に対応した資料でご確認ください。

以下でご紹介している書籍は新制度に対応しています。

| はじめての確定拠出年金 (日経文庫) | ||||

|

図書館に行くのも面倒だという方には、楽天証券等の運営管理金融機関から送ってもらえるパンフレットもわかりやすくまとまっていて、おすすめです。

⇒【個人型確定拠出年金】 楽天証券での資料請求(オンライン申込)の方法と注意点

児童手当の所得制限

個人型確定拠出年金についての説明が長くなりましたが、ようやく本題に入ります。

まずは、児童手当についてです。

児童手当は、中学校終了までの子供を養育する父母等に

- 0~3歳未満 1万5千円

- 3歳~中学生 1万

(ただし、第三子以降は、小学校終了まで1万5千円)

ただし、上記の金額を貰うには、親(所得が高い方いずれか一人)の所得が設定額以下である必要があります。

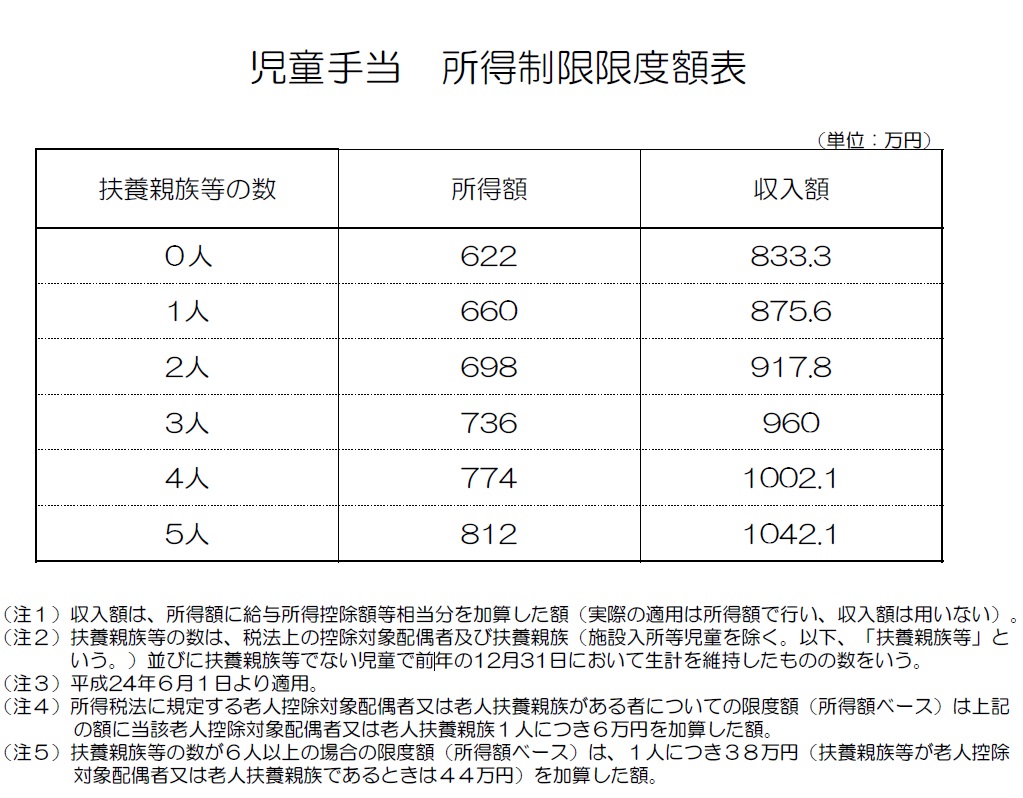

所得制限については、扶養している親族の数によって異なります。

出典 : http://www8.cao.go.jp/shoushi/jidouteate/pdf/gendogaku.pdf

上記の表は、内閣府の児童手当の概要というページの「所得制限限度額表」から確認できます(※PDFファイルです)。

所得額と収入額の記載がありますが、収入額は「目安」に過ぎません。

収入から社会保険料等が控除された結果の「所得額」から更に個人型確定拠出年金の掛金等を控除した額が児童手当の判断の基準となります。

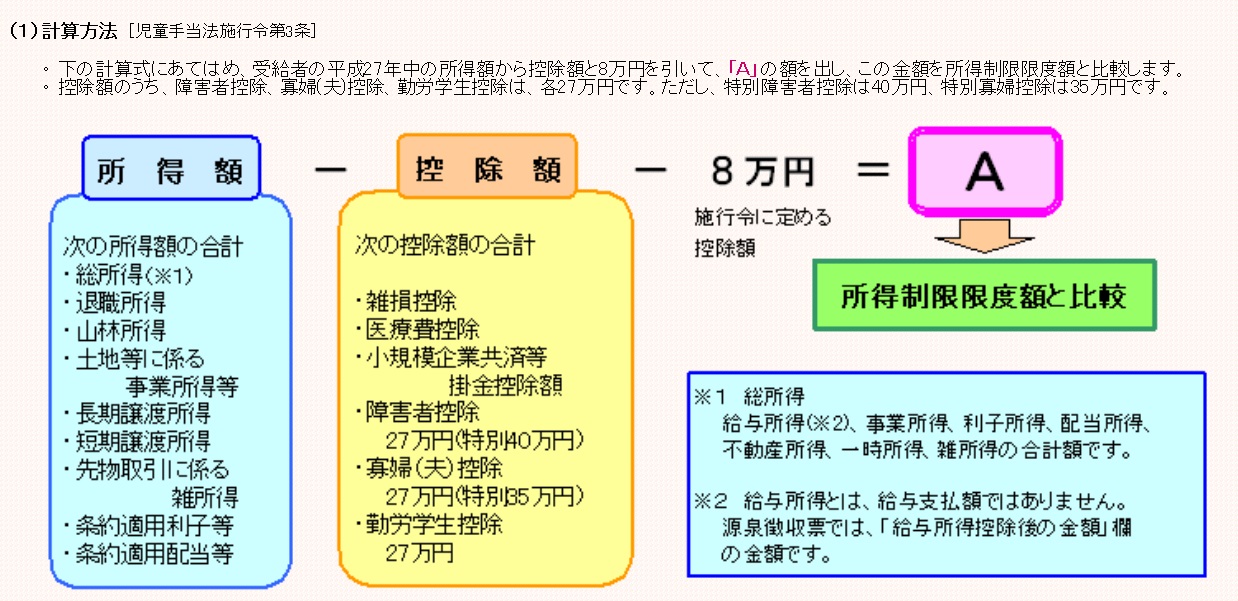

実際に控除されるものは以下をご覧ください。

ちなみに、下の表は横浜市こども青少年局の「児童手当-所得制限」というページから転載しています。

こちらのページには、実際に所得制限限度額を計算してみた事例なども紹介してあります。

出典 : http://www.city.yokohama.lg.jp/kodomo/katei/kosodate/jidou-teate/jite-limit.html

さて、上記の黄色にあたる部分が、控除される項目です。

- 雑損控除

- 医療費控除

- 小規模企業共済等掛金控除額

- 障碍者控除 27万円(特別40万円)

- 寡婦(夫)控除 27万円(特別35万円)

- 勤労学生控除 27万円

これらの控除の合計額が所得から控除されることになります。

「個人型確定拠出年金」という単語が見当たりませんが、ご安心ください。

個人型確定拠出年金の掛金は、「小規模企業共済等掛金控除額」に該当します。

名前が「小規模企業共済等」となっていますが、大企業にお勤めの方や公務員の場合も「小規模企業共済掛金控除額」できちんと控除されます。

個人型確定拠出年金の控除と医療費控除の比較

上記の控除項目の中で一番なじみが深いのは医療費控除だと思います。

ここからは、医療費控除との比較で、小規模企業共済等掛金控除(個人型確定拠出年金)の控除について説明します。

個人型確定拠出年金の控除対象

個人型確定拠出年金は、掛金の全額が控除の対象になります。

年間15万円を拠出すれば、15万円が控除の対象になります。

医療費控除の控除対象

医療費控除の場合は、そもそも1年間に10万円を超えなければ控除の対象になりません。

支出した医療費の額から10万円をひいた額が控除の対象になります。

年間15万円の医療費がかかった場合は、5万円が控除の対象になります。

所得控除の注意点

個人型確定拠出年金も医療費も、控除対象金額=還付額ではありません。

たとえば、年間に15万円の医療費の支出があったとして、所得税率20%であれば、所得税の医療費控除の効果(還付される額)は1万円です。

(15万-10万)×20%=1万円

ちなみに、医療費控除の確定申告をすれば、自動的に住民税においても医療費控除が受けられます。

住民税は一律10%なので、住民税が5,000円安くなります。

(15万-10万)×10%=5千円

掛金には上限がある

所得制限のボーダーを超えるのを防ぐため、個人型確定拠出年金に拠出できるだけ多くの額を拠出したくなると思いますが、残念ながら個人型確定拠出年金の月々の掛金には上限があります。

自営業者の上限額は6万8千円ですが、公務員の場合は1万2千円が上限です。

サラリーマンの場合は、企業年金の有無や加入している企業年金の種類により掛金の上限が異なります。最小で1万2千円、最大で2万3千円です。

元々の年金制度が充実している人ほど、拠出できる額が小さいということになります。

月額1万2千円でどれだけの効果があるのか

では、実際に拠出できる掛金でどれだけの効果が期待できるのでしょうか。

実際に節税できる額は、課税所得金額に応じて税率が変わるため、一概には言えません。

所得が高い人ほど税率も高くなります。

稼いでいるんだから税金を払ってね、ということですね。

逆に、控除の効果は税率が高いほど大きいとも言えます。

今回は、おそらくサラリーマンで一般的と思われる

上限額1万2千円、所得税率20%(課税所得 330万超695万以下)のパターンで計算してみます。

年間掛金は14万4千円。

所得税率20%の場合で、28,800円です。

課税所得金額と節税額の試算は、厚生労働省のホームページで確認できます。

⇒個人型年金に加入した場合の所得控除の効果

参考にしてみてください。

妻の分の掛金を夫の控除にできるか

こうなると、妻の個人型確定拠出年金も加入して、その掛金を夫の控除にできないかと考えたくなりますね。

ちなみに、妻が専業主婦の場合の毎月の掛金の上限額は2万3千円です。

しかし、残念ながら、これはできません。

支払ったのが妻や子供の分の国民年金保険料等であれば、社会保険料控除となり、夫の控除にすることができます。

しかし、小規模企業共済掛金控除で控除できるのは、本人契約分のみです。

専業主婦が個人型確定拠出年金に加入するメリットは、現状非常に薄いと思いますので加入には注意が必要です。

就学援助や保育料の算定と個人型確定拠出年金

ここまで、児童手当と個人型確定拠出年金について解説してきましたが、保育料の算定においても、同様の効果が見込まれます。

ただし、はじめにもお伝えしたとおり、保育料の算定に関しては、自治体独自の基準で行われます。

よって100%の自治体で控除対象になるとは言い切れません。

しかし、大多数の自治体では控除対象となると考えられます。

児童手当と保育料の算定との違い

児童手当は、夫婦のうち、収入が多い一方の所得のみが判断基準でしたが、保育料の算定において、多くの自治体では、夫婦の所得を合算しています。

専業主婦(もしくは年収103万円以下)の場合、個人型確定拠出年金に加入しても所得控除のメリットが受けられないことにはかわりありません。

ただし、年収が103万円を超える場合は、妻が個人型確定拠出年金に加入することにより、妻の所得が抑えられ、それに伴い夫婦の所得が抑えられるというメリットがあります。

妻の年収が103万円を超える場合は、妻の個人型確定拠出年金加入も検討してみてはいかがでしょうか。

確定拠出年金の掛け金は課税所得から控除(所得控除)されるのであって、まるまる税金からひかれる税額控除ではありませんよ!医療費の10万円超えた部分と節税効果だけみたらほぼ同じです。医療費は使ったらなくなっちゃうけど確定拠出年金は将来年金として戻ってくる点は大きな違いですが…

とおりすがりさま

コメントありがとうございます。

その通りですね!

ご指摘ありがとうございました!

また何かありましたらよろしくお願いいたします。

Thanks for the writeup. I delfinteiy agree with what you are saying. I have been talking about this subject a lot lately with my mother so hopefully this will get him to see my point of view. Fingers crossed!